dai币是一种价值与美元挂钩的稳定币,由makerdao发行,目标是将dai兑美元的汇率维持在1:1,相比于其他价格波动剧烈的加密货币,dai的价格会相对稳定。

有别于市值最大的usdt、usdc这些中心化(cefi)的美元稳定币,dai是以去中心化金融(defi)治理,透过智能合约的方式来进行金融交易,不依赖中心化机构发行或管理。

dai在发行时要求使用加密资产超额抵押,以确保价值稳定性。

这篇文章市场先生介绍dai,根据白皮书(whitepaper)及官网内容整理重点摘要,并分享dai特性和用途,与其他美元稳定币的差异,有什么风险及交易方式。

dai币是什么?

| dai基本资料 | |

|---|---|

| 名称 | dai |

| 发行公司 | makerdao (目前改名为sky protocol) |

| 发行年 | 2017年 |

| 货币市值* | 53.7亿美元 |

| 流通数* | 53.7亿枚 |

| 官网 | https://makerdao.com/en/ |

dai是以美元当作价格基础的虚拟货币,目标将价格和美元保持在1:1的汇率,也被称为美元稳定币stablecoin。

dai币是由makerdao在2017年于以太坊(英文:ethereum)区块链上推出的去中心化稳定币,使用者可以将加密货币资产提交到以太坊智能链erc-20上作抵押,并借走dai,在2017年推出时,抵押的加密货币只接受eth当作抵押资产,称为单一抵押dai (single collateral dai)。

直到2019年,makerdao升级允许使用者用多种加密货币当作抵押资产,例如eth、wbtc、usdc等,称为多抵押dai (multi-collateral dai)。

dai 是去中心化的稳定币,和市值最大的美元稳定币usdt由中心化组织管理法定储备资产不同,dai建立在以太坊区块链上,任何使用者都可以自行创立dai,且区块链上的每一项活动都会由智能合约公开纪录,所以dai的系统是透明的。

根据coinmarketcap网站数据显示,至撰文当下(2025/2),dai是市值第四大的稳定币,市值为53.7亿美元,仅次于usdt (泰达币tether)、usdc、usde (ethena usd)。

makerdao改名sky

makerdao在2024年8月公告正式改名为sky,进行品牌重塑,并且推出新的生态系代币sky取代mkr,也推出升级版的稳定币usds,

dai用户可选择直接将dai升级为usds,但dai和usds在市场上是同时存在的,dai并没有直接被usds取代。

想更了解稳定币可先阅读:稳定币是什么? 5种常见稳定币完整介绍

dai 运作方式

以下整理dai官网以及白皮书上资讯,了解关于dai的运作。

超额抵押加密货币资产

和传统的中心化稳定币(例如usdt、usdc)不同,dai不是以储备等值法币资产来确保1:1的美元价值挂钩,

dai是透过抵押超额的加密货币当作担保,要求用户存入加密货币资产,存入的价值要超过希望兑换的dai价值,当存入的抵押资产价值低于dai价值,抵押资产就会被清算,以维持dai价格稳定性。

可以想成价值每1美元的dai,背后抵押的资产价值可能是1.5美元的其它加密货币,虽然这些加密货币对美元的价值会浮动、有可能下跌,但因为有超额抵押,确保抵押品价值充足,这些抵押品如果跌幅过大也会进行清算,透过这些机制,尽可能让稳定币和美元能保持1:1的稳定性。

举例来说,用户想用0.15eth(价值40.66美元) 抵押换dai,可兑换的dai价值最高不能超过eth的82%,如果想兑换出35dai (价值35美元),换算价值百分比约等于0.15eth 的86%,已经超过上限,无法兑换成功,需要存入更多的eth。

如果想用0.15eth(价值40.66美元) 抵押换出27 dai(价值27美元),借贷价值百分比约66.4%,并没有超过上限,所以可以成功兑换dai,但系统上会显示出这是属于偏积极(aggressive)的操作。

由于加密货币资产价格波动性很大,抵押的资产可能会因为某一次剧烈波动价值瞬间减损下,触发到82%的上限,这时抵押资产就会被清算。

mkr代币持有者投票决定抵押品/清算比例/风险因子系数

根据白皮书,哪一些加密货币资产可以被抵押、各类型资产分别的清算比例(liquidation ratio)应该要设为多少%、相关的风险因子系数有哪些,这些决策都是由持有mkr代币的makerdao社群投票表决决定。

dai的供应量和价格则会根据市场需求自动调整:

- 当dai的价格超过1美元,协定会透过降低费用来吸引更多人建立dai,供给量变多价格就会下降。

- 当dai的价格低于1美元,协定会透过提高费用让想借贷dai的人变少,帮助紧缩dai的供应量并提高价格。

超额抵押兑换dai流程机制

• 步骤1:建立抵押保险库,存入抵押资产。

• 步骤2:从抵押保险库产生dai,在加密货币钱包中确认交易,产生特定数量的dai,抵押资产作为交换备锁在抵押保险库中。

• 步骤3:要取回抵押保险库中的资产,持有人必须还回dai,还要支付在借贷期间累积的稳定费用(stability fee)。

• 步骤4:一旦持有人支付了稳定费且还回dao,就可以将保险库中的抵押资产取回到加密货币钱包,保险库就会变成空的。

储备资产报告

有别于usdt、usdc因为储备资产是由传统金融的法币组成,以债券、货币市场基金等实体形式持有,需要有第三方会计师审查并公开流通量与储备金额,

dai的抵押资产都直接透过区块链交易,一切公开透明,每一笔交易都可以清楚的在链上找到纪录,不需要定期公开的查核报告以支持透明度。

简单来说就是针对程序码的审核,确保没有安全性漏洞,可以完全自动化的运作。

dai币常见用途与功能

1. 价值储存、资金停泊

dai的价格走势和美元非常接近,相较于其他加密货币资产价格波动较大,dai和美元之间的价格相对稳定,在其他加密货币价格波动剧烈时,dai可作为对冲波动风险的工具选择之一,提供低波动的资金停泊避风港,减少受市场波动的影响。

举例来说,当投资人担心某持有的加密货币近期价格可能有剧烈波动,且最近这笔资金刚好不会用到,换成dai可以维持资产的价值,还不需要频繁因为波动而兑换回法币资产(由国家发行的法定货币),减少换汇成本。

2. defi生态系统支付

由于dai是erc-20代币,可以直接在defi生态系统中支付,例如在去中心化交易所(dex)交易、流动性挖矿、nft购买等。

3. 降低交易成本

dai价值和美元挂钩,又不依赖传统银行金融体系,在跨境支付与转帐上,使用者可以用较低的手续费进行国际汇款,相比于传统的swift电汇,可有效降低交易成本。

dai币和其他稳定币的差别?5大稳定币比较

根据coinmarketcap网站查询的资料,截至2025 年2 月,市值排名前几名的稳定币分别是:usdt、usdc、usde、dai、fdusd,dai的交易量远不如usdt 和usdc,其中usdt在交易量、总市值都大幅超越其他稳定币。

5种稳定币最大的差异在于储备资产类型不同,usdt、usdc、fdusd都是用美元、美国短期国债做抵押,而dai、usde则是使用加密货币超额抵押或主流加密货币对冲风险方式抵押。

以下是市场先生整理的5大稳定币比较表:

| 稳定币比较 | usdt | usdc | usde | dai | fdusd |

|---|---|---|---|---|---|

| 名称 | 泰达币 | usd coin | ethena usd | dai稳定币 | 储备担保 稳定币 |

| 发行年份 | 2014 | 2018 | 2023 | 2017 | 2023 |

| 流通量(枚) | 1418.7亿 | 563.3亿 | 60.5亿 | 53.7亿 | 18.7亿 |

| 市值(美元) | 1419.0亿 | 563.4亿 | 60.5亿 | 53.7亿 | 18.7亿 |

| 发行机构 | tether | coinbase 与circle | ethena labs | makerdao | fd121 limited |

| 特色 | •历史最久 •规模最大 •支援多链 | •支援多链 •美国监管 | •不须超额抵押 | •超额抵押 •dao治理 | •储备放在亚洲监管金融机构的独立帐户 |

| 担保资产 | 法币、短期票据、现金等价物 | 现金、短期美国国债、隔夜美国国债回购 | 加密货币 (eth、eth质押衍生品) | 加密货币(eth、btc、usdc等) | 美元、美国短期国库券 |

| 储备证明查询 | 官网每季公布 | 官网每月公布 | 官网链上公开 | 官网链上公开 | 官网每月公布 |

| 是否去中心化 | 否 | 否 | 是 | 是 | 是 |

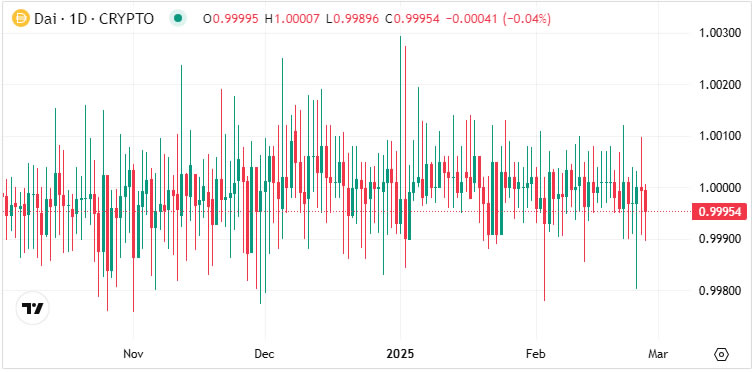

dai币最新价格走势

dai 和usd 的兑换汇率走势呈现平稳,非常接近1:1,很少产生较大的偏离,通常1%的偏离(0.01美元)就已经算大的偏差了,差异是在小数点后3~4位数才是常态。

下图可以观察到dai稳定币的特性,价格波动相对平稳。

(提醒:各交易所由于流动性、挂单深度等因素,提供的报价可能略有差异,过去趋势也不等于未来趋势。)

dai 有风险吗?

dai虽然不会遇到中心化发行商的信用风险,去中心化程度比其他法币抵押稳定币高,

但还是会遇到以下几点风险,投资须保持谨慎,不要被「稳定」两字误导。

1. 抵押加密货币资产价格波动

dai是透过加密货币资产超额抵押来发行的,这代表它的稳定性仰赖于抵押资产的价值,

但是加密货币市场的价格波动剧烈,如果抵押的资产突然之间价格暴跌,跌破抵押清算比例,会导致系统触发大量清算,可能进一步增加市场上抛售的压力,进而引发死亡螺旋,最终影响dai的供应稳定性。

2. 治理风险

dai的发行规则、抵押资产选择、清算机制等决策都是由去中心化组织makerdao中持有mkr代币的用户投票表决来治理协议,

如果发生决策失误,因为这些运作规则都会直接影响到dai的市场供需,进而影响到dai价格稳定性。

3. 智能合约风险

defi的协议仰赖智能合约执行借贷和清算,如果智能合约出现漏洞,可能被骇客攻击,导致清算机制出现故障,资产受影响。

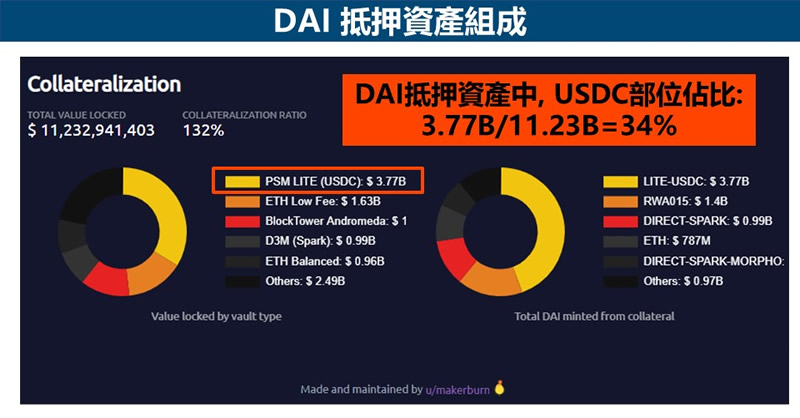

4. 受usdc影响

dai抵押资产中有34%部分都是中心化资产usdc,如果usdc或其它抵押品,因为监管机构的政策出现变化,例如冻结资产,会直接影响到dai的流通与使用,

监管机构影响稳定币最著名的例子就是busd被sec禁止发行,busd就逐渐在加密货币市场失去其影响力。

所以虽然dai特色是去中心化,不受单一中心化机构监管影响,但由于抵押资产部位有包含中心化资产,还是要注意相关影响。

dai币交易方式

1. 虚拟货币交易所:交易现货

dai最简单的买卖方式是到加密货币交易所购买,现在何一间交易所几乎都能买到dai。

你可以找一间有提供自己所在国家法币交易的交易所,

或是从全球具规模的加密货币交易所中选择,例如目前全球交易量排名第一的币安(binance)交易所。

简短介绍币安

binance 币安交易所,目前为全球虚拟货币规模排名最大的交易所,于2024年全球注册用户达2.4亿人次,支援超过100种加密货币。

2. 使用交易所的p2p(c2c)交易:但较不建议使用

c2c交易(customer to customer,c2c),也可以称为p2p交易(peer-to-peer),是指用户与用户直接交易。

因为许多的交易所不支持使用法定货币(法币就是国家发行的货币)直接购买虚拟货币,因此用户与用户进行交易(c2c)是一种方式。

交易所在这里扮演的是第三方平台角色,用来保障买家和卖家的交易安全,就像拍卖平台一样,平台会对商家进行资格审核,通常会注记交易商家过去历来的信誉供参考,选择其中有受认证、比较有信誉的商家做c2c交易会相对比较有保证。

但整体而言,c2c使用仍有一些风险,并不建议作为主要使用的交易方法。

dai 快速重点整理

1. dai是由makerdao发行的去中心化美元稳定币,截至2025年2月,市场交易量排行第四,仅次于usdt、usdc、usde。

2. dai是以去中心化金融(defi)治理,透过智能合约的方式来进行金融交易,不依赖中心化机构发行或管理,免去单一中心化机构监管风险。

3. dai的所有交易纪录都透明公开在链上,因为没有持有实体法币相关资产作为储备资产,并不需要第三方进行定期公开查核。

4. dai在发行时要求使用加密资产超额抵押,一旦触发抵押资产清算比例(liquidation ratio) 就会立刻执行资产清算,以确保其价值稳定性。

5. 持有dai要注意抵押资产价格波动风险、治理风险、智能合约漏洞风险,以及受usdc监管政策影响的风险。

6. 最简单的dai买卖方式是使用虚拟货币交易所,建议从全球规模靠前几名的选择交易所。

以上就是dai币是什么?美元稳定币有风险吗?dai币特性/用途/风险/交易方式的详细内容,更多关于dai币的资料请关注代码网其它相关文章!

发表评论