币圈子(120btc.com):sonic生态的总锁仓量(tvl)持续攀升,近期突破8亿美元,过去一周增长21.08%,显示该生态的发展潜力。其中,rome以创新的双质押模型和燃烧铸造机制,试图在defi领域建立更可持续的代币经济系统,成为sonic生态中值得关注的协议之一。

rome介绍

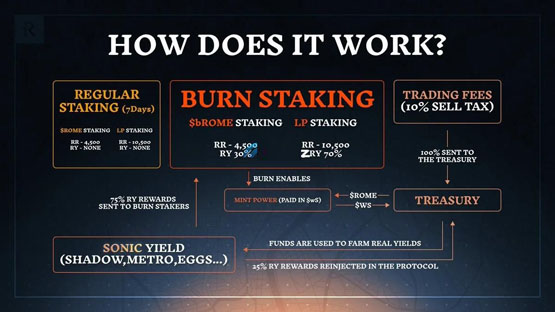

rome打破传统defi只依赖财库支撑的模式,透过双质押机制和燃烧证明(proof of burn),为代币流通与协议奖励机制提供更长远的可持续性。该协议的核心理念是「treasuryasa reward」,即利用财库收益回馈用户,而非单纯透过发币来维持激励。

双质押机制

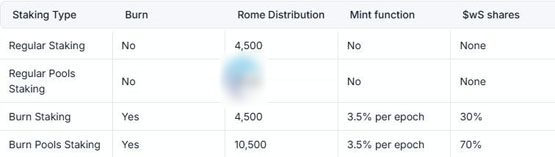

rome采用双质押机制,允许用户选择:

传统质押:透过单币或lp质押获取奖励。

燃烧质押:透过燃烧$rome,减少市场流通量,展现对协议的长期承诺。作为回报,参与者可解锁铸造新币权力,并获得$rome奖励、实际收益($ws),与治理权限。

传统质押:

单币质押:质押$rome,用户根据数量与质押时间获取奖励,前7天可享4,500枚$rome奖励。截稿前apy:3.77%。

lp质押:质押$rome-$wslp,前7天内可共享10,500枚$rome奖励,目的是提升流动性。截稿前apy:11.2%。

燃烧质押:

单币质押:通过烧毁$rome获取$brome,并将$brome进行质押,参与者可获得$rome(每天9pmutc发放)与30%$ws收益(每周发放两次)。截稿前apy:7.63%。

lp质押:在烧毁$rome解锁铸造功能后,使用ws以折扣价格铸造新的$rome,并获得lp创建权力,参与$rome-$wslp质押,享有$rome、70%$ws收益、及每周期3.5%新币铸造权。目标是促进流动性并提升代币价值。截稿前apy:32.91%。

需要注意的是,燃烧$rome后,并非皆可以立即铸造新币,每个铸造周期都有固定的ws铸造$rome的上限,以防止过度通膨。

rome的收益来源

rome并非单纯依靠发行新币来维持运作,而是透过管理财库资金来获取收益,财库主要收入来源为:

用于铸造$rome的ws

流动池交易手续费

rome会将财库资金部署到sonic生态内的流动性池与收益农场,以获取真实收益(以ws计价),这些收益将部分回馈给参与者,并作为$rome价值的支撑。收益分配机制为:

25%回流至协议,用于支持长期运作。

75%分配给燃烧质押的用户。

整体而言,rome的双质押机制与收益来源如下图所示:

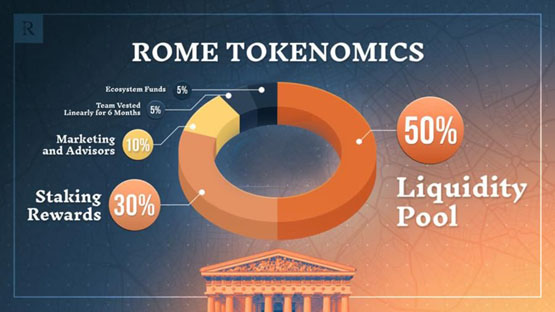

代币经济学

rome的原生代币为$rome,初始流通量为10万枚,代币分配为:

流动性池:50%

质押奖励:30%

行销与顾问:10%

团队:5%,以线性解锁6个月的方式释放

生态系统基金:5%

rome的代币分配策略将80%的供应投入流动性和社群激励(50%lp+30%质押),确保市场流动性充足,并鼓励长期持有者参与生态成长。

目前,rome的总质押量达3.07万枚,总燃烧量为1.05万枚,通膨率为0.92,总燃烧量的持续增长,可作为市场对rome长期信心的指标。

rome值得参与吗?

rome采用双质押模型,结合燃烧、铸造、流动性提供与国库收益分润机制,试图打造一个更具可持续性的defi生态系统。与传统「发币质押挖矿」不同,rome并非单纯依赖发币奖励来吸引参与者,而是利用国库资产参与defi产生真实收益,并透过燃烧与铸造机制来调控$rome的供应量,以及透过lp创建权来提升市场流动性,确保代币价值稳定。

在sonic生态的流动性挖矿仍维持高收益,且rome的参与用户数较少的情况下,燃烧质押的收益确实颇丰。然而,该机制的长期可行性仍取决于国库的增值能力。如果:

国库收益不足(这与sonic生态深度绑定),燃烧机制的诱因将下降

燃烧与铸造的节奏未能有效控管

那么rome仍可能面临流动性流失与代币价值下降的风险。未来,可关注该协议是否将推出新的产品来增加收益来源。

此外,该协议目前处于超早期阶段,智能合约安全性、治理机制与市场适应性仍待验证,参与者需充分理解defi风险,并审慎评估自身风险承受能力。

以上就是sonic defi新星rome:引入双质押机制+燃烧证明打造可持续代币经济解读的详细内容,更多关于rome值得参与吗?的资料请关注代码网其它相关文章!

发表评论