一周暴涨100%! etherfi 飙破6 美元,创下历史新高

当前总锁仓价值(tvl)超过30 亿美元,成为流动性再质押赛道龙头的etherfi($ethfi),已在3月中旬上市币安(binance)。 $ethfi 在刚上市时最高冲至5.3 美元左右,后来则回落到2 至4 美元间震荡。

不过,近日$ethfi 突然快速上涨,截至今日(27 日)撰稿时一度涨至6.43 美元,创下历史新高,一周涨幅高达104.66%。 etherfi 在近日宣布启动第二季空投积分活动,可能是推动币价的一大助力。

再质押项目虽然并没有像solana 迷因币、ai 代币那般,能让散户轻松理解,但早就被部分机构、defi 研究员列为本轮牛市最受关注的项目。例如,知名defi 研究员曾在去年底撰写〈defi degen 的牛市指南〉,里面就已经提到再质押赛道。

近几个月以来,以太坊再质押赛道飞速成长。如果你还不知道什么是再质押,本文将简单介绍以太坊上3 个较重要且锁仓量最大的再质押项目,让你一次了解再质押赛道的龙头们。

eigenlayer

在以太坊从工作量证明(pow)过渡到权益证明(pos)机制后,流动性质押(lst)一直是以太坊defi 领域的重要赛道。 lido、rocket pool 都是常用的质押项目。例如,用户在lido 上质押以太币($eth),会获得steth 质押凭证,并能定期领取年化利息。

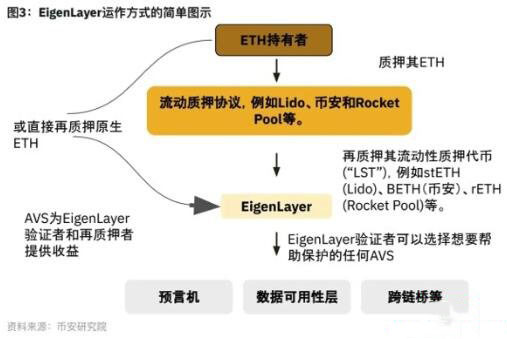

随后,eigenlayer 横空出世,提出了再质押(restaking)的概念。让持有steth、reth(rocket pool)的用户可以在eigenlayer 上再质押(也可选择用原生$eth 质押)。 eigenlayer 的目标是解决区块链安全分散化、建立共识网路过于困难的问题,并推动主动验证服务商(avs)的发展。

在以太坊区块链中,主要是透过质押$eth 的制度来打造权益证明共识机制。

然而,对于新项目来说,要建立类似以太坊这样的pos 共识机制的难度较高,生成足够安全的过程也十分耗时,也可能比不上以太坊的安全性。而eigenlayer 就是用汇集以太坊等大型公链的安全性,并将其提供给其他去中心化应用程式(dapp)的方式,来解决上述问题。

为了吸引用户投入,eigenlayer 还推出积分制度建立空投预期,但目前还没有宣布何时会正式发币或空投。

币安研究院曾撰写报告详述eigenlayer 的运作方式,可参考下图:

据《coindesk》此前报导,eigenlayer 开发商eigen labs 已获得风投机构a16z 的青睐,该机构协助领投了1 亿美元。 defillama 数据显示,目前eigenlayer 的总锁仓价值已达到121 亿美元,在今年2 月以后快速成长。

etherfi($ethfi)

在eigenlayer 横空出世后,以太坊defi 平台开始围绕再质押概念打造商机,而etherfi 就引领了流动性再质押赛道(lrt)的龙头。

流动性再质押是什么?简单来说,用户只要在etherfi 上质押原生$eth 或steth 等代币就能拿到eeth(lrt),同时获得etherfi 的忠诚度积分与eigenlayer 的积分。

如果你想退出再质押,etherfi 允许用户随时把eeth 换回$eth 或steth 等,对追求流动性的用户来说相当方便。

这种一鱼双吃且具有杠杆投资效益的叙事吸引了不少以太坊用户,就连波场链创办人孙宇晨都曾在etherfi 第一次空投活动结束前存入2 万枚的$eth,成功获得了近350 万枚代币。

etherfi 的非托管再质押模式也获得bitmex 创办人arthur hayes 的青睐,不仅曾经发文认可该项目的潜力,还透过旗下家族办公室基金maelstrom 参与投资。

renzo、puffer与kelp dao等

除了etherfi 之外,也有许多再质押项目正在争抢市占率。 defillama 数据显示,以下3 个项目的锁仓量正名列前茅:

renzo:当前锁仓量达17 亿美元,是再质押市场的第二名。 renzo 支持以太坊、arbitrum、blast、币安智能链(bsc)等多链再质押。今年1 月,renzo 宣布完成300 万美元融资,而隔月币安实验室(binance labs)也宣布参与投资。

puffer:当前锁仓量达13 亿美元,是再质押市场的第三名。跟renzo 一样,puffer 也获得了币安实验室的支持。跟其他再质押项目不同的是,参与puffer 再质押并获得原生流动性质押代币(nlrt)pufeth 的用户,可以同时获得传统pos 验证奖励与再质押奖励,而其他项目普遍是提供与其原生代币相关的积分奖励。

kelp dao:当前锁仓量达7 亿美元,是再质押市场的第四名。 kelp dao 是一个多链流动性质押平台,创办人此前曾创立了流动性质押项目stader labs。 kelp dao 也有推出奖励机制,用户拿到的空投取决于再质押数量与质押天数。

币安:新技术伴随新风险

面对再质押赛道的快速发展,币安研究院认为,即使有许多人认为再质押能为区块链生态基础设施带来巨变,但新技术发展的开端与新公司的涌现往往充满风险。在快速、创新的新兴市场中,意外并非不可避免,参与者必须审慎考虑出现风险的可能性。

随着更多avs 预计在今年正式上线,可能会出现越来越多不同的罚没条件(惩罚机制),因此要选择用哪个平台进⾏再质押将变得相当重要。币安研究院还观察到,流动性再质押项目可以处理⼤量的$eth(或lst),并能将其委托给不同的验证者。这代表,如果这些项目愿意的话,它们可以成为以太坊去中⼼化的关键管理者。

以上就是什么是再质押?盘点以太坊上三大再质押龙头项目的详细内容,更多关于什么是再质押的资料请关注代码网其它相关文章!

发表评论