灰度研究(grayscale research)以各个面向分析以太坊现状,认为现货etf的推出非常有助于让大众更了解「智能合约公链」,尽管eth目前估值相较于1月比特币etf推出时更高(可能上涨空间有限),灰度对两者的前景依然乐观,但灰度也特别点名solana,认为sol最有可能夺取以太坊市占。

l2活跃用户已占总活动2/3

在经历3月的重大升级后,以太坊正促进向模组化网络架构的过渡,透过模组化设计,不同类型的链上基础设施旨在协同工作以提供最终用户体验。且随着时间的推移,预计以太坊l2将发生更多活动。

l2结算并将交易记录发布到l1,受益于主网的安全性和去中心化,灰度研究指出这与具有整体设计概念的区块链形成鲜明对比,例如solana,其中所有关键操作(执行、结算、共识和数据可用性)皆发生在单一的l1上。

从链上活动的角度来看,升级是成功的,l2上的活跃位址数量显著增加,目前约占以太坊生态系统总活动量的三分之二。

以太坊layer2活动显著成长

l2导致以太坊主网收入下降

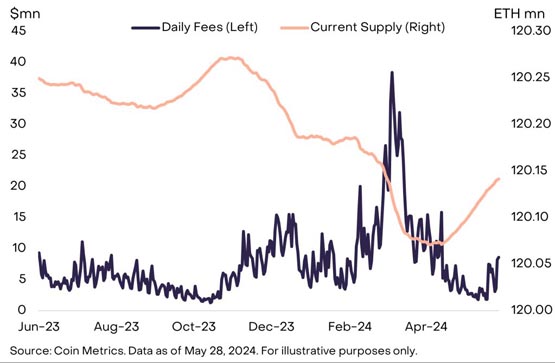

然而链上活动转向l2也影响了以太坊的代币经济。

当以太坊的链上收入较高时,销毁的代币数量往往超过新币发行的速度,eth总供应量往往会下降。然而随着链上活动过渡到l2,以太坊主网上的费用收入下降,而eth供应量再次开始增加。

尽管l2还需要支付费用才能将数据发布到l1(所谓的「blob费用」及其它交易费用),但金额往往相对较低。

由于主网收入较低,eth供应量最近有所增加

以太坊主网收入需有所提升

灰度研究认为,为了使eth随着时间推移而上涨,以太坊主网很可能需要看到费用收入上升。这能通过:

l1活动适度增长,支付更高的交易成本

l2活动显著增长,支付更低的交易成本来实现

灰度研究预计,l1与l2的链上活动都需要不断成长才能使以太坊受益,可能是类似于l1(低频、高价值交易)与l2(高频、低价值交易)的组合。

目前,大约70%的代币化美国国债皆在以太坊链上(下图),价值相对较高的nft也可能保留在以太坊主网上,因为它们受益于其高安全性和去中心化,且转手相对较少(出于类似的原因,预计比特币nft也会持续成长))。

以太坊托管多数代币化国债

以太坊现货etf

以太坊现货etf有助于提高eth需求及价格。

灰度根据美国以外的btc、eth交易所交易产品(etp)进行比较,以太坊etp约占比特币etp的25%-30%,因此也预计以太坊现货etf的净流入量会是比特币自1月以来净流入137亿美元的25%-30%。

虽然在美国市场中,eth期货仅占基btc期货的5%左右,但灰度研究认为这并不代表以太坊现货etf可能的相对需求。

以太坊etp约占比特币etp的25%-30%

50%eth供应处于长期锁定

灰度列举出约五成的eth流通处于长期锁定的状态:

27%:质押。

11%:锁定于多项智能合约。

6%:五年以上未转移。

3%:以ethetp形式持有。

0.7%:以太坊基金会、mantle、golem金库持有。

灰度研究表示:上述限制了以太坊现货etf的可用供应,未来eth的净买入将来自于剩余的流通供应,因此任何需求的提升都可能对价格产生更大的影响。

以太坊现货etf的买入将来自于剩余的流通供应

solana将夺取以太坊市占

报告的最后列出了较不利于eth币价的两点。

灰度引用mvrv-z指标,其显示一月比特币现货etf上线时,其mvrv-z分数相对较低,显示估值适中、可能有较大上涨空间;而eth则是估值过高,etf批准后的上涨空间可能较小。

以太坊mvrv-z估值已高于比特币etf上线时

灰度研究最后提到,加密投资者可能会更关注于eth与其它智能合约公链之间的竞争,特别是sol/eth的汇率,考量到solana是该市场中的第二大项目,灰度认为sol长期最有机会从以太坊夺取市场份额。

去年,sol表现明显优于eth,sol/eth价格比目前已接近上一次的高点,短期内灰度预期sol/eth汇率将趋于平稳,以太坊现货etf将支撑eth的价格,但从长远来看,sol/eth汇率将取决于两者在链上收入的成长。

sol/eth汇率已接近上个周期高点

以上就是灰度:以太坊现货etf有助大众更了解智能合约公链!solana成最强竞争者的详细内容,更多关于以太坊主网收入需有所提升的资料请关注代码网其它相关文章!

发表评论