要点介绍

作为最大的公开交易加密货币挖矿企业之一,mara holdings表示计划发行价值高达10亿美元的可转换优先债券,部分资金将用于比特币购置。

据周三公告显示,该公司将向合格机构投资者提供8.5亿美元的2032年到期债券。公司还将授予买家购买额外1.5亿美元本金的选择权,使潜在总融资额达到10亿美元。

预计将有高达5000万美元的收益用于回购部分现有的2026年到期的1.00%可转换优先债券。其余资金将用于支付上限看涨期权交易成本、增持比特币(btc)以及满足一般公司经营需求。

这些债券将作为mara的优先无担保债务,且不计息。然而,该发行"受市场及其他条件制约",无法保证交易最终会以何种条件完成或是否能够完成。

比特币仍是核心财库策略

此公告紧随mara holdings最近完成对two prime的少数股权收购——two prime作为一家管理17.5亿美元资产的机构投资顾问——该交易大幅增加了two prime代表mara管理的比特币规模。

6月初的报道指出,尽管挖矿难度不断增加且算力持续上升,该公司5月份的btc产量依然增长了35%。

5月底的数据还显示,mara holdings的年化挖矿收入已超过7.52亿美元,创下该公司比特币挖矿收入的历史新高。

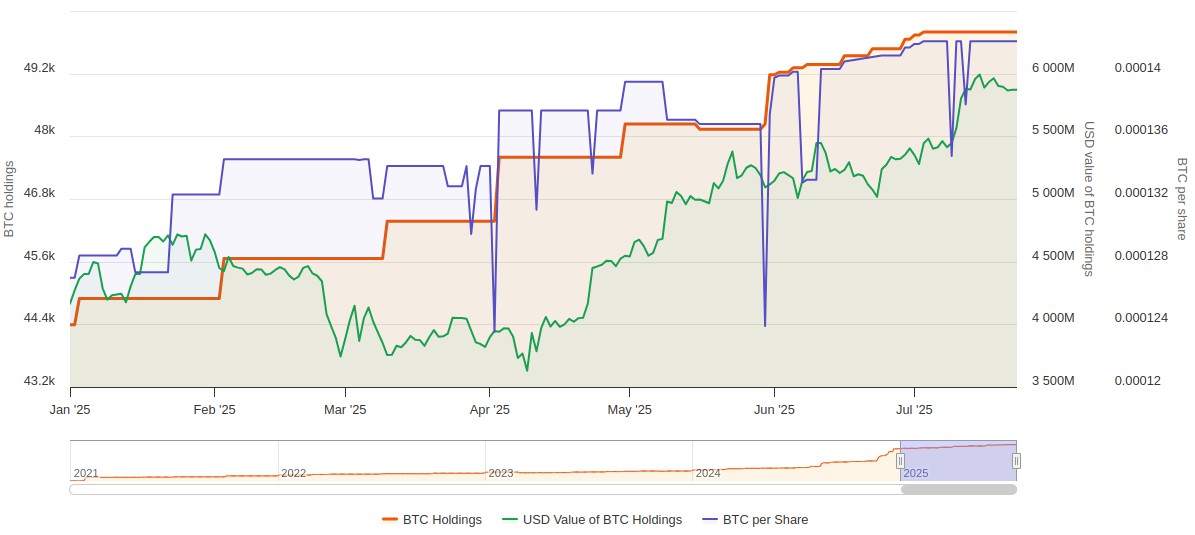

根据bitcoin treasures数据,截至发稿时,mara holdings在其公司账户中持有50,000枚btc。这使该公司成为全球第二大企业比特币持有者,仅次于全球顶级比特币财库公司strategy及其持有的607,000枚btc。

mara holdings比特币余额图表。来源: 比特币财库

该公告还紧随3月底的报道,当时mara holdings计划出售高达20亿美元股票以购买更多比特币,这一计划类似于strategy的策略。公司在监管文件中表示,已与主要机构投资者达成协议,后者将"不定期"出售价值高达20亿美元的股票。

"我们目前计划将本次发行的净收益用于一般公司用途,包括购买比特币和补充营运资金,"mara补充道。

以上就是mara计划通过债券发行筹集高达10亿美元用于比特币(btc)购买和公司运营的详细内容,更多关于比特币仍是核心财库策略的资料请关注代码网其它相关文章!

发表评论