或许是把事情讲清楚了的文章当中,梗图最多的一篇。

背景概述

hyperliquid 是基于自有 layer1 区块链建构的去中心化交易所,其核心业务为永续合约交易,平台治理由一组验证者负责。而社群的流动性池则构成了所谓的 hlp 金库(这部分流动性充当合约的对手盘),平台透过 hlp 金库管理并保障整个系统的流动性及风险敞口。

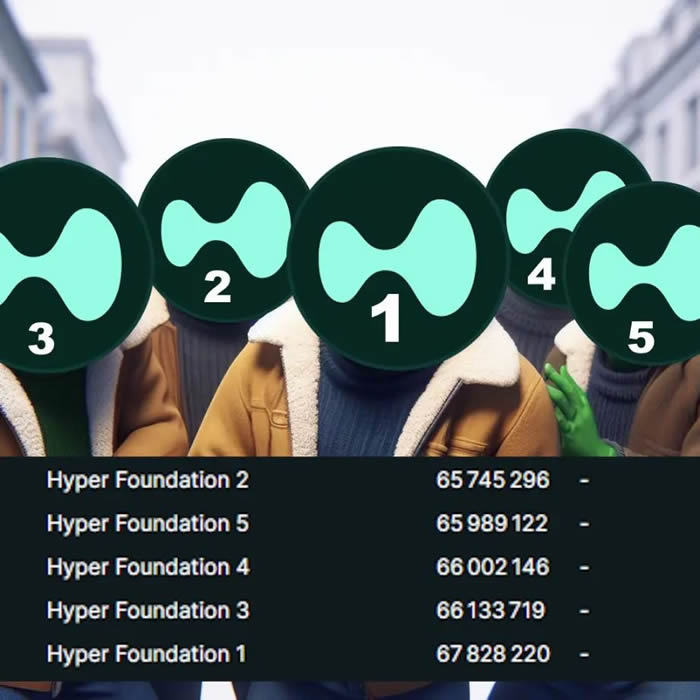

然而,目前排名前列的 hype 质押者、hyperliquid 验证者如下图所示,hyper 基金会能完全主导平台的决策。

本次事件缘起于一个名为 jellyjelly(简称 jelly)的 memecoin,该代币由 venmo 联合创始人 iqram magdon-ismail 在 solana 链上推出,曾一度达到 2.5 亿美元市值,后跌至数千万美元水平,事件前约为 1000 万美元。

jellyjelly 市值极不稳定,低流动性的特性使得价格容易被大资金操纵。正是在这样一个背景下,3 月 26 日晚,交易员利用市场机制展开了一场精心策划的操作,使得 hyperliquid 的系统遭遇前所未有的冲击。

事件经过:操纵、强制清算与平台反应

交易员操作与市场操控

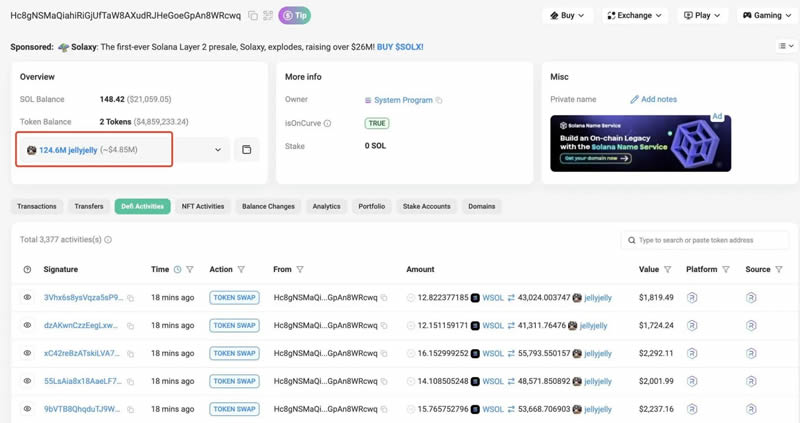

3 月 26 日,一名交易员在 hyperliquid 平台上建立了一笔价值约 600 万美元的 jelly 做空部位。随后采取了一系列操纵市场的策略:首先,他大量购买 jelly 代币,故意推高现货价格,与此同时,他透过「移除保证金」的操作,使平台触发自动清算机制,将其空仓转嫁给 hlp 金库接手。值得注意的是,在这过程中,另一个地址(0x20e8fd36dcdef8dfbb983b0bc06c658105b9a808)也随之建立了做多仓位,并在价格急速上扬中获得超过 800 万美元的浮盈。

某地址大量买入 jellyjelly 现货,使物价上涨超 4 倍

这一系列操作是典型的市场操纵。根据 coindesk 的数据,hlp 金库在接管这部分仓位后,随着 jelly 价格的持续增长,最高曾面临 1350 万美元的未实现损失,且如果 jelly 价格继续攀升至更高水平,hyperliquid 的 hlp 金库将面临更大压力,甚至可能引发链式清算,使 hlp 中的用户资产受损。若最坏结果真的发生,hyperliquid 恐怕将直接宣告失败。

平台的紧急应变与下架决策

hyperliquid 发布公告:「在发现可疑市场活动的证据后,我们透过验证者集 会投票决定下架 jelly 合约。除被标记违规地址外,所有用户将由 hyper foundation 全额补偿。补偿将依据链上资料自动执行,无需提交工单,具体方法将在后续公告中详细说明了。」简单点讲,输而做出下架决定其实是个相当中心化的过程。

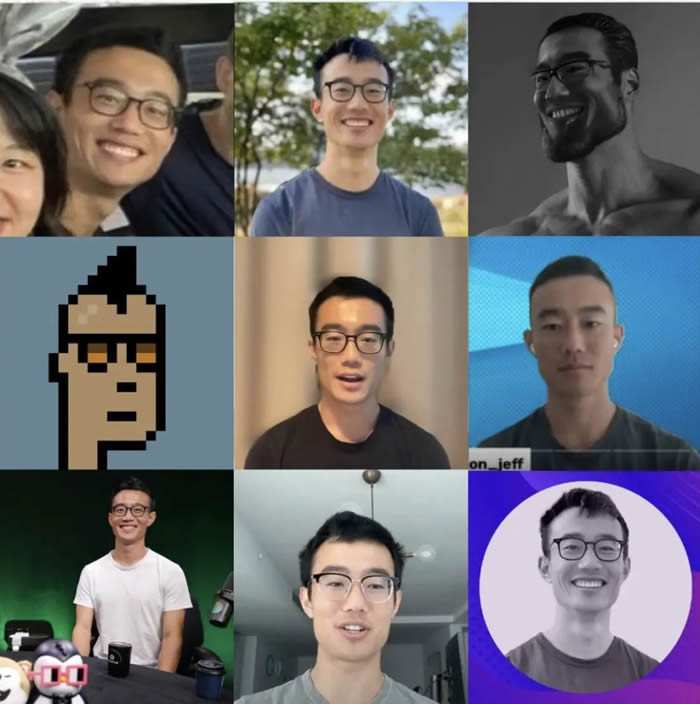

hyperliquid 验证者的中心化程度前文已经提到,让我们再度请出知名梗图:

知名梗图:hyperliquid 的验证者们,图中是 hyperliquid 创办人 jeff 的不同形象

公告也提到,在事件发生前的 24 小时内,hlp 金库获利约 70 万 usdc,显示整体财务状况仍维持在相对稳定的水平。先前提到的 hlp 超千万美元浮亏哪里去了呢?

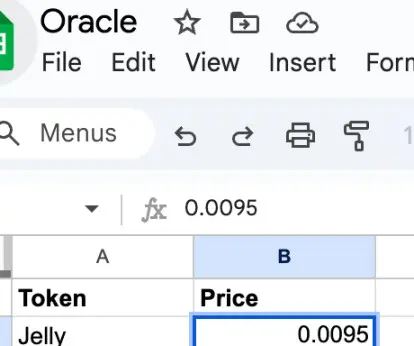

原来尽管当时外部预言机的价格为 0.05 美元,hyperliquid 对 jellyjelly 最终清算却以 0.0095 美元的价格平仓,平台反而因此获得了约 70 万 usdc 的 “意外获利”。

上图为社群讽刺 hyperliquid 对 jelly 中心化定价,就像修改 excel 一般操纵 oracle 价格。

争议点与产业反思

去中心化与中性化决策的质疑

这事件最引人注目的一点在于平台治理方式的争议。作为自诩「去中心化」的交易平台,hyperliquid 在此次事件中透过所谓的验证者集 会和投票机制迅速作出下架决策,被部分社区成员视为「中心化决策」,与 defi 所宣扬的去中心化精神相悖。而粗暴的无视预言机自订清算价格,更是充满中心化色彩。

arthur hayes 在 x 上直言:「让我们停止假装 hyperliquid 是去中心化的,也别再假装交易员真的在乎这一点。我敢打赌,hype 很快就会回到起点,因为投机者永远不会停止他们的操作。」这一观点引发了市场对平台实际治理结构和决策透明度的广泛讨论。

binance 及其他中心化平台的角色

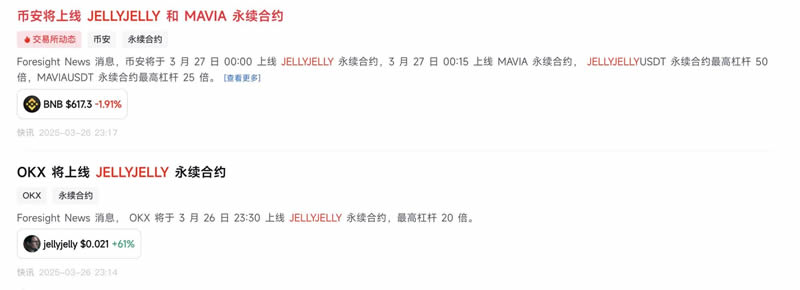

此外,事件中另一个争议焦点是中心化交易所的介入。在此次事件发生前后,币安与 okx 等中心化平台相继上线了 jelly 衍生性合约,这使得部分市场人士怀疑是否存在协调攻击或竞争策略。有人认为,中心化平台利用其更完善的风控机制和流动性优势,对 defi 平台形成了强有力的挤压,甚至借此机会打压竞争对手,从而对整个市场格局产生长远影响。虽然这一点尚无定论,但背后的逻辑引发了对未来 defi 与 cefi 边界以及竞争策略的深入思考。

影响

短期影响:财务损失与声誉风险

此次事件在短期内对 hyperliquid 构成了双重打击:一方面,平台因自动清算机制被迫接管巨额亏损仓位,虽然最终通过低价平仓实现部分获利,但系统风险明显暴露;另一方面,平台的 “中心化决策” 方式也引发了用户对去中心化承诺的质疑,导致部分用户净资金迅速撤离后数位,数据显示已流出数个货币

长期展望:defi 平台风险管理的必然议题

从长远来看,hyperliquid-jelly 事件揭示了 defi 平台在管理低流动性资产、应对市场操纵以及设计自动化清算机制方面所面临的严峻挑战。事件暴露出,即便在「无需许可」的去中心化体系中,依然存在着因演算法规则缺陷而被利用的风险。未来,defi 生态系统需要建立更强的风险预警和治理框架,既确保技术高效运行,又在极端市场环境中保护用户利益。同时,如何在保持去中心化原则的同时,适度引入人为干预以防止系统性风险,或许将成为产业亟待解决的关键课题。

发表评论