根据the block 数据,dex (去中心化交易所) 的成交量占cex (中心化交易所) 的比例,去年年中突破10%,今年一月一度突破20%。

2023 / 9 月1 日,币安创办人cz 表示:defi 是未来,目前其交易量相当于cefi 交易量的5% 到10% …下一轮牛市很可能会让defi 的规模超越cefi。

从一年多前的5-10%,到现在一度突破20%,尽管目前defi 距离cefi 还有很大一段距离,但成长趋势很明显,且许多交易所都正投入资源开发钱包甚至区块链,包含binance、okx、coinbase、kraken 等,各大cex 正抢着进入defi。

defi 是什么?

decentralized finance 去中心化金融,简称defi,将金融如交易、借贷、衍生品等等搬到去中心化的区块链上,任何人只要有加密钱包都能无须许可的参与。

为什么defi 是更好的选择?因为它更符合区块链与加密货币去中心化的理念,更灵活有弹性,有更高的收益,以及更安全(如果你已熟悉相关工具)。

这些可能也是cz 会认为defi 终将超越cefi 的原因。

现阶段defi 推广的最大门槛是操作太难,使用加密钱包、熟悉区块链逻辑有一定难度,但随着帐户抽象与链抽象的发展,这一切都在迅速改善中。

三个指标判断defi 是否成长中

defi 成长指标#1 - dex 交易量

来源:dex to cex spot trade volume (%)

时间拉长看,dex 交易占比呈现明显上升趋势

defi 成长指标#2 - 链上稳定币数量

tvl = 链上总锁定资金量,但这会受到币价涨跌影响,更精准且不受币价影响的指标是链上稳定币数量。

来源:stablecoins circulating - defillama

目前链上稳定币市值已超过2300 亿美金,今年以来持续创出新高,这表示链上的钱愈来愈多了。

defi 成长指标#3 - defi 地址数量

defi 是匿名的,无法掌握真实使用人数,通常以地址数量来推估。

来源:defi users over time

左边是总累积地址数,右边是逐月活跃地址,可看出从去年开始成长加速,月度活跃地址一度突破两千万。

defi 是有基本面(有实际营运,会产生实际收入与利润),又有未来成长性(链上指标呈现出肉眼可见的成长趋势) 的赛道,在币圈快速轮动的各项叙事里,defi 是其中少数适合长期投资的赛道,而也因为defi 项目众多+ 币圈变化快波动大,多币种投资组合的方式会优于仅仅持有单一币种。

怎么组defi 投资组合?该纳入哪些币?

这不是投资建议,而是提供一种建立投资组合的规划思路参考,重点:这个组合要尽量包含defi 重要项目与类别,能反映defi 整体成长。

根据defillama资讯,defi 前几大分类有这些:lending、liquid staking、bridge、dex、restaking

稍微调整一下,bridge 指的是跨链桥接的封装资产,先排除;restaking 整体生态还算新,协议不多,商业模式还在建立与验证中,也先排除,并新增一个基础设施:链。剩下的都是协议数量较多,已运作一段时间,已经历过市场验证的defi 分类。

defi 投资组合参考架构,四大类别与对应币种:

链

defi 运作在链上,链是基础设施,defi 若大量成长,链也会被带动,当然这主要是指有defi 运作在上面的平台公链。

defillama上能清楚一览目前各链defi tvl 排名,通常tvl 愈高也表示发展得愈好,通常是如此,细部需搭配协议与交易量去比对,但总之能快速找出较活跃的前几大公链。

投资公链最简单作法就是买该公链代币,例如$eth 之于ethereum,$sol 之于solana,这里的注意事项之一在于其中有一条链是没有发币的layer 2 (base),以及比特币bitcoin 应该排除在平台公链之外(因为它不能运行智能合约),再说买比特币和投资defi 应该是两个投资逻辑。

对一般平台公链来说,链上可运行各种协议,defi 只是其中一种,虽然defi 发展也会带动链的整体成长,但毕竟是间接而非直接,在这一点上前十大公链中有个特例:berachain,它是专属为defi 而生的公链,defi 之于它是直接而非间接。

lending / borrowing 借贷协议

借贷协议,有点类似银行,人们可以在这种协议里存钱和借钱,存钱赚利息,借钱付利息,利率高低由市场供需决定,协议会从利息里抽取部分作为收入。

借贷协议是一种机制非常简明、需求很确实,也能稳定产生收入流的类别。

前几大借贷协议,aave 几乎可说是唯一王者,不仅本身市占近半,其他协议也有许多是fork (分叉) aave 程式码,即使目前行情不佳,每月收入依然有500 万美金规模。

liquid staking 流动质押协议

流动性质押协议,是defi 中重要结构之一。简单说就是为在链上质押的资产提供凭证,凭证能当作一种资产证明,类似借据、支票,也能拿来参与defi;这能大幅增加defi 中的流动性,提高链上资金效率,也能有更多种策略组合(例如杠杆质押)。

质押是区块链共识与安全性的重要机制,只要质押机制还存在,流动性质押就有需求,协议从质押收益中抽取部分作为收入,也是有稳定收入流的协议类别。

为首的是defi 生态最大协议lido finance,坐拥超过180 亿美元锁仓量,每月收入也超过500 万美元。

dex - 链上交易平台

去中心化交易所,主要收入来源是手续费。

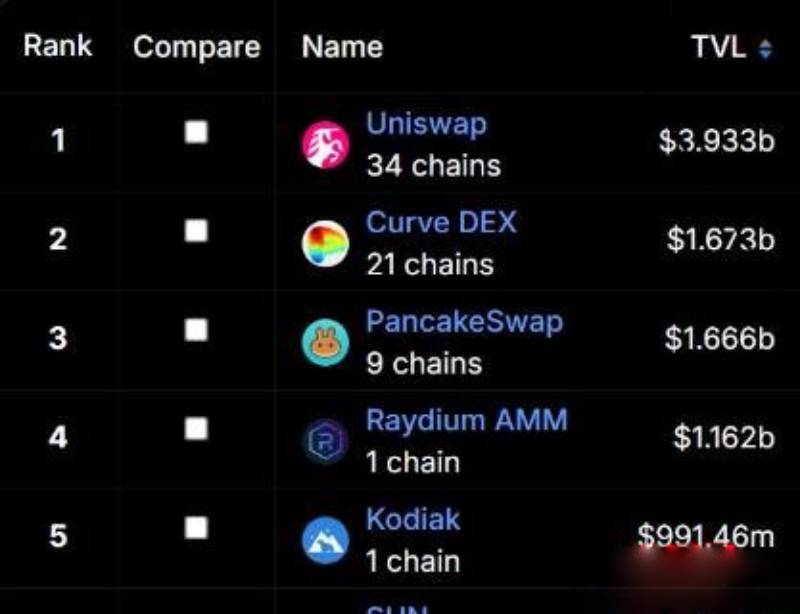

这是按照tvl 排名的前几大dex,但交易所的主要收入来源是交易手续费,如果从这一点考量,交易量或许是更重要的指标。

目前最大dex 是元老级协议uniswap,拥有近40 亿美元tvl,30 天内捕获超过8000 万美元的交易费用。

而dex 又能再简单分成两种:现货spot 与合约perp。

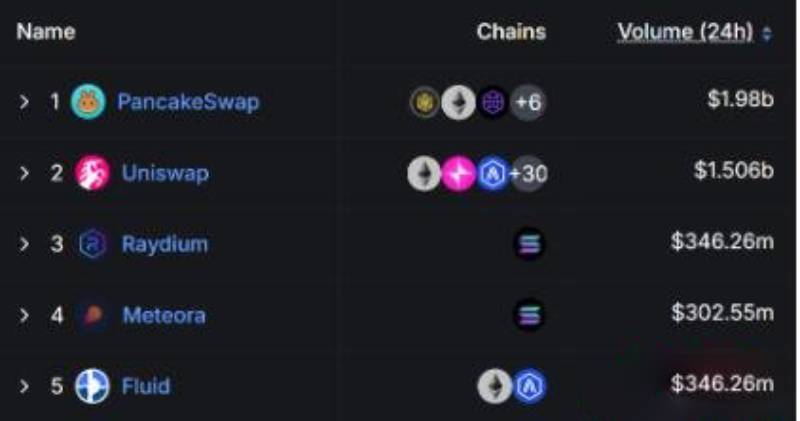

现货dex 依volume 排名:

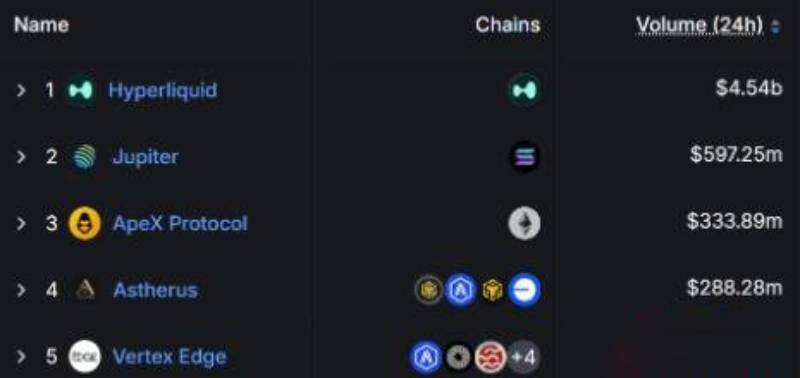

合约dex 依volume 排名:

社群声量极高的衍生品交易平台新星hyperliquid,目前共有近4 亿美金锁仓量,年化收入高达5.7 亿美金。

小结- 协议那么多,所以到底该怎么组?

例如将前段提到的四大分类,都各挑1-3 个龙头项目,这作为基本组合,接着根据自己喜好微调,如果更偏爱dex 就增加交易所币的比重或数量,特别看好某几条链生态,就自行提高该链上的协议比重。

例:

链:$eth、$bera

lending:$aave、$morpho

liquid staking:$ldo、$jito

dex:$uni、$cake、$hype、$jup

这样就能组出自己的defi 蓝筹清单,由各类别龙头项目组成,相对稳健,爆发力会略差,可以再适度搭配一点比例,增加两三个潜力新星,但龙头项目很好找,潜力新星很难找,新星表示正在成长中,排名不一定在前面,不容易从这些排名中快速找出。

到此这篇关于defi是什么?怎么设置defi投资组合?的文章就介绍到这了,更多相关defi内容请搜索代码网以前的文章或继续浏览下面的相关文章,希望大家以后多多支持代码网!

发表评论