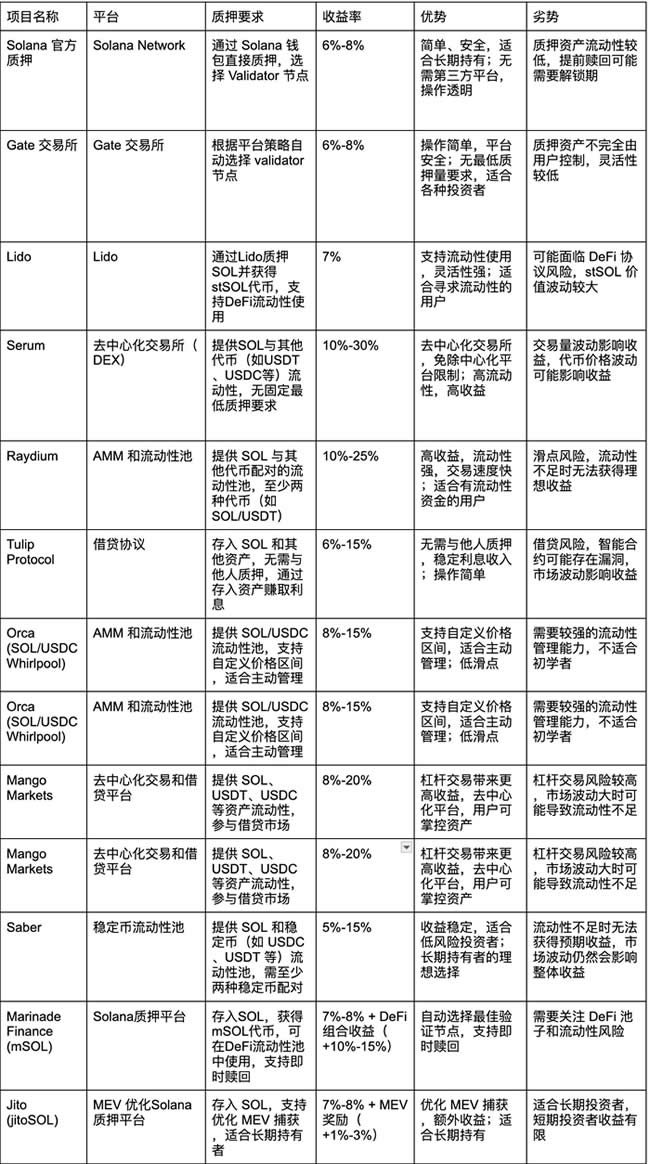

随着 solana 生态系统的不断壮大,越来越多的投资者开始关注如何利用赚来的 sol 实现资产增值。无论是通过官方质押,还是参与各类 defi 项目,投资者都有机会在支持网络安全与流动性的同时,获取可观的收益。但每种方式都有其独特的特点和潜在风险,包括收益率的波动、质押资产的流动性限制以及智能合约漏洞等问题。本文将详细介绍 solana 官方质押、kraken、lido、serum、raydium、tulip protocol 以及其他主流平台的操作要求、收益率、适用池子、收益周期以及各自的优势与劣势。

1. solana 官方质押

平台:solana network

收益率:年化收益率大约在 6%-8% 之间,具体取决于所选的 validator 节点的表现。

适用池子:无需选择具体池子,直接通过 solana 钱包进行质押。

收益周期:奖励通常每两个 epoch(约两天)自动发放。

优势:

质押过程简单、安全,适合长期持有者。

无需第三方平台,直接通过官方钱包参与质押,透明度高。

劣势:

质押资产的流动性较低,如果你需要提前赎回 sol,可能需要面临解锁期的等待。

如果选择的 validator 表现不佳,可能会影响奖励。

2. gate 交易所

收益率:年化收益率大约为 6%-8%。

适用池子:会根据平台策略自动选择validator节点,无需自己手动选择。

优势:

操作简单,平台安全可靠,非常适合对技术不太熟悉的用户。

无最低质押量要求,适合各种规模的投资者。

劣势:

gate 交易所是一个中心化平台,质押的资产并不完全由用户控制,存在一定的平台风险。

质押的灵活性较低,提现可能会受到一些限制。

相关安全策略:

平台设有保险基金和风险准备金,用于应对可能的安全事故;

实施严格的 kyc 和 aml 政策,保障交易环境的整体安全;

定期进行安全测试和第三方审计,确保系统漏洞及时修复,提升资产保护能力。

3. lido

平台:lido(跨链质押平台)

收益率:年化收益率大约7%。

适用池子:lido 提供 sol 质押,并通过发放 stsol 代币,让用户在 defi 协议中使用其流动性。

收益周期:通过 lido 获得的 stsol 代币可以在其他 defi 平台中随时使用,流动性较高。

优势:

持有 stsol 代币,能够在其他 defi 协议中赚取更多收益。

灵活性较强,适合对流动性有需求的投资者。

劣势:

除了质押奖励外,defi 平台的风险较高,可能涉及到智能合约漏洞或流动性问题。

在市场波动较大时,stsol 代币的价值可能会发生波动。

安全性:lido 在多个链上均有较高的 tvl 表现,尤其在以太坊等主流链上,其 tvl 常居前列;平台采用去中心化的节点运营模式,通过严格筛选优质的 validator 节点分散风险,保障质押收益的稳定性。

4. serum

平台:去中心化交易所(dex)

收益率:年化收益率大约在 10%-30% 之间,具体取决于交易量和池子流动性。

适用池子:用户可以选择将 sol 与其他代币(如 usdt、usdc、eth 等)提供给交易对池,获得流动性奖励。

收益周期:奖励实时更新,根据交易量和流动性动态调整。

优势:

在去中心化平台上提供流动性,避免了中心化平台的限制。

由于 solana 的高吞吐量,交易速度快,流动性提供者有机会赚取更多手续费。

劣势:

交易量波动较大时,收益可能不稳定。

代币价格的波动也会影响池子的实际收益。

安全性:serum 在 solana 生态中以较高的 tvl 表现和严格的流动性管理著称;平台基于完全去中心化的交易机制,并经过多次第三方安全审计,通过公开透明的全链上订单簿和流动性池管理,有效分散风险,保障用户资金安全。

5. raydium

平台:amm(自动做市商)和流动性池

收益率:年化收益率大约在 10%-25% 之间,受池子流动性和交易量影响较大。

适用池子:用户需要提供至少两种代币(例如 sol/usdt、sol/usdc 等)进行质押。

收益周期:奖励通过 raydium 平台的流动性池进行分配,收益实时更新。

优势:

提供较高的年化收益,适合有一定流动性资金的用户。

交易费用较低,且 solana 生态的交易速度快,流动性较强。

劣势:

市场波动较大时,可能面临滑点风险。

流动性池较小或者交易量不足时,用户可能无法获得理想的收益。

安全性:raydium 在 solana 上运营的 amm 平台 tvl 表现稳定;平台采用自动化市场做市机制,并结合严格的安全审计和风控措施,通过分散流动性池风险,确保资产在交易过程中得到充分保护。

6. tulip protocol

平台:借贷协议

质押要求:

tulip 是一个 solana 链上的借贷协议,用户可以将 sol 和其他资产(如 usdc、usdt 等)存入 tulip 协议,获得利息。用户无需与他人进行质押,而是直接通过将资产提供给tulip协议来赚取奖励。

收益率:

年化收益率大约 6%-15%,具体取决于所质押的资产种类和市场需求的波动。

奖励通常以利息形式发放,用户可以按天或月获得利息,具体取决于 tulip 协议的市场状况。

收益周期:

根据市场需求,用户可以按天或按月获得利息,享有灵活的收益分配方式。

优势:

无需与他人质押:tulip 协议允许用户直接通过存入资产赚取利息,避免了和其他用户进行质押的复杂性。

稳定的利息收入:对长期投资者尤其合适,能够为资产提供持续稳定的回报。

简单的操作流程:用户只需将资产存入协议,剩下的交给tulip协议来管理。

劣势:

借贷风险:由于 tulip 协议依赖于借贷市场,如果借款人未按时偿还贷款,可能会导致部分质押的资产面临风险。

智能合约风险:tulip 协议依赖智能合约,存在一定的技术风险。智能合约可能存在漏洞或受到攻击,导致资产损失。

7. orca (sol/usdc whirlpool)

平台:amm 和流动性池

收益率:年化收益率大约在 8%-15% 之间,适合低滑点集中流动性池。

适用池子:提供 sol/usdc 等稳定币流动性。

收益周期:奖励实时发放,用户可以随时查看收益。

优势:

支持自定义价格区间,适合主动管理的投资者。

提供低滑点交易,适合进行稳定币交易的用户。

劣势:

需要较强的流动性管理能力,不适合初学者。

流动性池的风险仍然存在,尤其在价格波动较大时。

8. mango markets

平台:去中心化交易和借贷平台

收益率:年化收益率大约在 8%-20% 之间,具体取决于提供的流动性情况。

适用池子:用户可以通过提供 sol、usdt、usdc 等资产的流动性来赚取奖励。

收益周期:奖励来自交易手续费和借贷市场的利息,随时可获取。

优势:

提供了杠杆交易功能,可以扩大收益。

作为去中心化平台,用户能够掌控自己的资产。

劣势:

杠杆交易的风险较高,市场波动时可能带来较大损失。

流动性不足时,可能无法获得预期收益。

安全性:mango markets 作为 solana 生态内的去中心化交易与借贷平台,其 tvl 和风险控制策略均表现出色;平台采用分布式治理和多重安全审计措施,对杠杆交易和借贷活动实施严格风险分散,保障用户资金在市场波动中的安全性。

9. saber

平台:专注于稳定币流动性池

收益率:年化收益率大约在 5%-15% 之间,受池子流动性和交易量影响。

适用池子:稳定币池(如 usdc、usdt 等)。

收益周期:奖励通过交易手续费和流动性挖矿分配,实时更新。

优势:

稳定币池的收益较为稳定,适合低风险投资者。

提供稳定的收益来源,适合长期持有。

劣势:

如果池子流动性不足,可能无法赚取理想的收益。

市场波动仍会影响整体收益,尽管相对稳定。

10. marinade finance (msol)

平台:solana 链质押平台

收益率:基础收益大约在 7%-8%,通过 defi 组合收益(如 msol/usdc lp 挖矿)可增加 +10%-15%。

适用池子:msol 代币适用于流动性池,特别是 defi 平台。

收益周期:奖励随时发放,用户可以灵活赎回。

优势:

自动选择最佳验证节点,支持即时赎回。

适合喜欢灵活操作的投资者。

劣势:

需要关注 defi 池子和流动性风险。

11. jito (jitosol)

平台:优化 mev 捕获的 solana 质押平台

收益率:年化收益率 7%-8% + mev 奖励分成(+1%-3%)。

适用池子:适合长期持有的质押者。

收益周期:奖励定期发放。

优势:

优化了 mev 捕获,能带来额外收益。

适合长期持有者,稳定性较强。

劣势:

对短期投资者的吸引力较小,适合有长期规划的投资者。

总结

选择合适的质押和 defi 项目需要根据个人的风险承受能力、流动性需求以及收益期望来做出决定。对于寻求稳定收益和较低风险的投资者,solana 官方质押和gate 交易所是不错的选择;如果你希望获得更高的回报并能够承担一定的风险,raydium、serum 等 defi 项目将是更好的选择。

以上就是把赚来的 sol 代币放在哪里收益更高?的详细内容,更多关于sol币的资料请关注代码网其它相关文章!

发表评论